这篇文章主要介绍了用火狐浏览器安装及创建小狐狸钱包操作步骤教程的相关资料,希望这篇关于小狐狸钱包安装教程的文章,让新手投资者都会使用小狐狸钱包,下面一起来看看详细操作步骤吧。

小狐狸钱包是一款比较流行的以太坊钱包,比较好用的一点是它支持以太坊的主网、测试网,还支持火币生态链、币安智能链。

小狐狸钱包有手机端和电脑端。手机端需要在谷歌商店下载,电脑端则容易得多,360极速浏览器和火狐浏览器都支持。360极速浏览器只需要在扩展中心里面去搜索安装就可以了,类似的,火狐浏览器右上角点开下拉菜单,点击附加组件,在寻找更多附加组件里面搜索”metamask“安装就可以了。

下面以火狐浏览器为例子说明其安装以及创建钱包的步骤。

一、小狐狸钱包的下载安装

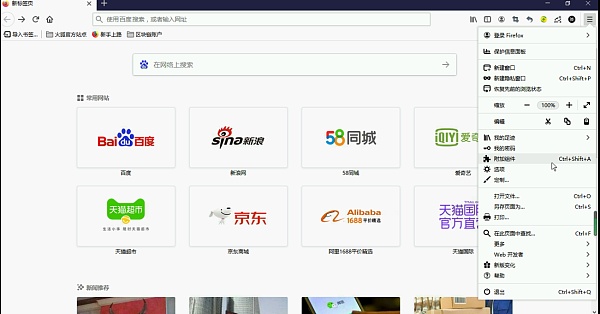

1、http://www.firefox.com.cn/下载安装火狐浏览器。火狐浏览器右上角点开下拉菜单,点击附加组件,在寻找更多附加组件里面搜索”metamask“。

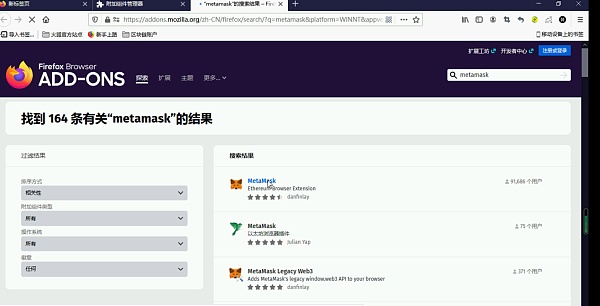

2、里面有好几个选项,选择用户人数最多的那个就行了。

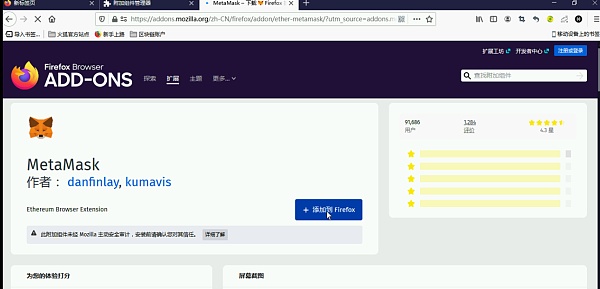

3、点进去选择添加到Firefox。

4、点击以后会自动下载插件,选择添加。

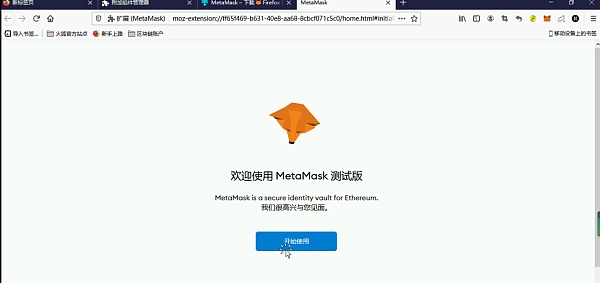

5、添加以后就可以开始使用了。

二、创建钱包

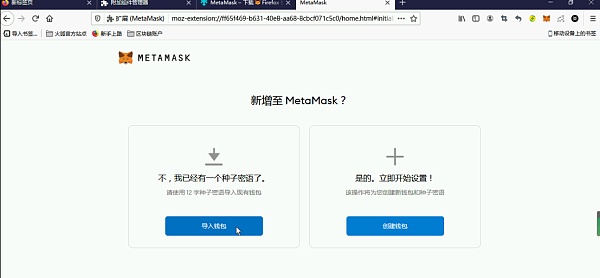

6、在这个步骤中,如果你已经有密语的话,可以导入密语,如果没有就点击创建钱包。

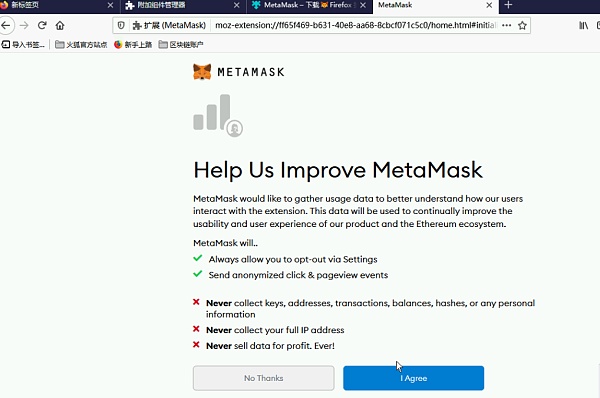

7、出现一个提示,点击同意。里面英文的基本意思是不会收集私钥,地址、交易、余额、哈希以及任何个人化的信息,不会收集IP地址,不会售卖数据来盈利。

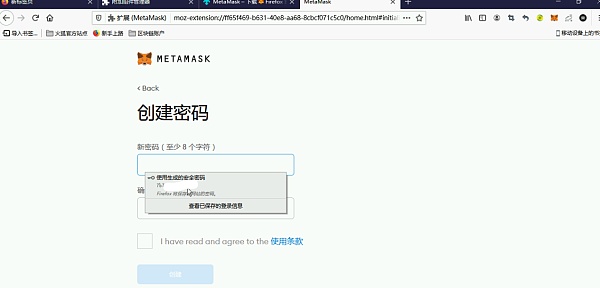

8、输入你的钱包密码。你可以自己设置自己的密码,这里我使用的火狐自动生成的安全密码。输入密码以后,下面有个方框打勾,点击创建按钮。

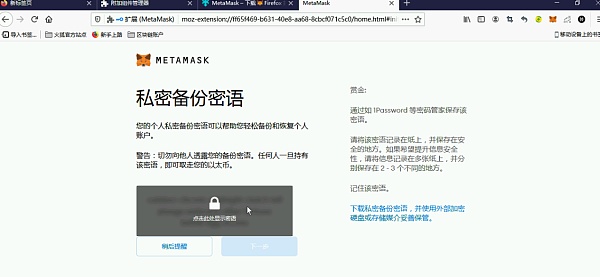

9、保存你的密语,这个密语就是类似于助记词的概念,掌握密语就掌握账户。密语为12个单词,把它写在纸上,注意检查,确保单词的拼写正确,可以多写几份放在不同的地方,注意妥善保管。

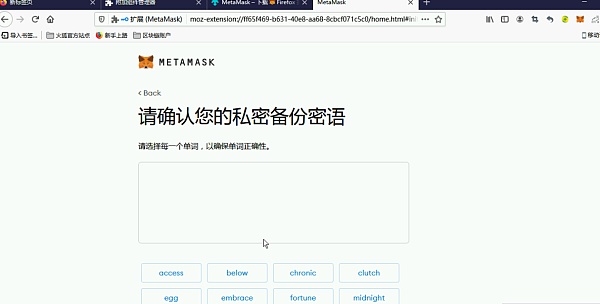

10、这一步是让你输入你的密语,确认你记录保存的是正确的。

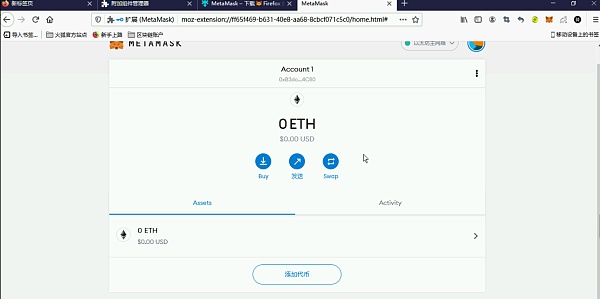

11、确认之后,你就有了小狐狸钱包上的以太坊帐户。

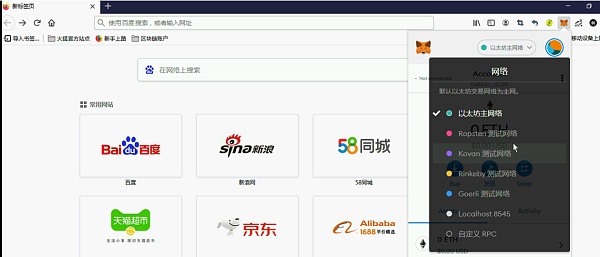

12、一般的默认设置是以太坊主网,如果有其他需求,可以在网络里面选择其他的网络,也可以自定义,添加火币生态链或者币安智能链的网络。

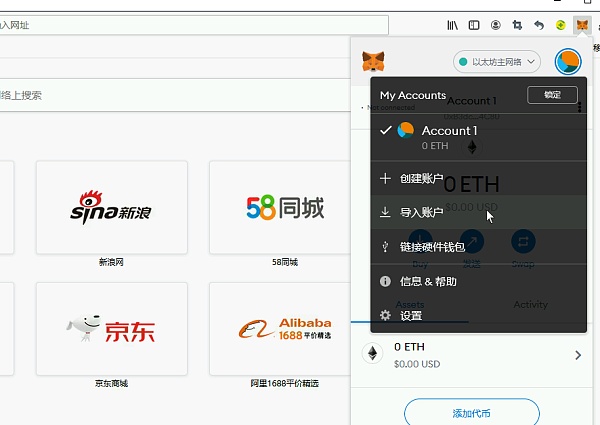

三、如何导入通用的以太坊账户?

点击小狐狸钱包的图标,点击右上角圆圈,下拉菜单里面有一个导入账户,输入你的以太坊私钥,就可以导入通用的以太坊账户。

风险提示

1)清心寡欲,保持轻仓,风险控制第一。凡是无法克制欲望的,必然亏损。

2) 合约对大多数人来说就是给市场送钱的。持有优质现货是盈利的方法。

3)现货都无法盈利的,不要期望合约能盈利。

4)赚钱难以速成,慢就是快,少就是多,持久作战。无论是现货,还是合约都是如此。